9月前,国内上市车企完成了2022年中期业绩发布任务。

盖世汽车整理了14家整车企业(偏重乘用车业务企业)中期业绩报告,发现相较往年整车企业盈利情况变得“暗淡”,汽车板块盈利前三名由汽车零部件企业所夺(天齐锂业净利103.28亿元、宁德时代净利81.68亿元、赣锋锂业净利72.54亿元)。似是印证了广汽集团董事长曾庆洪的观点“车企沦为打工人”。

当然,“打工人”实力也有优劣之分,同样是受疫情、原材料上涨和芯片短缺等因素影响,上汽集团、长安汽车等五家车企上半年净利仍能保持在50亿元以上,而北汽蓝谷、赛力斯两家车企报告期内净亏损均超10亿元,暂未能摆脱生存危机。

下半年,随着外部因素影响减弱,叠加乘用车购置税减半等政策助力,部分车企盈利情况或“雄起”,有望与汽车零部件企业重新争夺汽车板块净利头名。

疫情拖累二季度业绩

对比一季度,二季度受疫情、原材料涨价、供应紧张、地缘冲突等因素的影响有所加深,大部分车企的财报越发不理想。14家车企中,近半车企二季度净利环比下降。

上汽集团上半年净利(69.1亿元)有近八成来自一季度(55.16亿元)。这是因为疫情对其二季度生产冲击更大,旗下各大品牌从3月下旬遭遇减产或是停工停产后,整个集团直到6月才完全复工复产。整个二季度,上汽集团合计销量101.37万辆,同比下滑12.22%。

图片来源:荣威ROEWE品牌

销量下滑叠加投资收益较低(公允价值变动收益-3.89亿元,较去年同期减少21亿元),导致上汽集团上半年净利较去年同期骤减约64亿元。

长安汽车近八成净利(58.58亿元)也由一季度(45.36亿元)贡献。广汽集团、力帆科技等部分车企也是如此。

不过长城的话,仅看净利,上半年55.92亿元中近七成(39.67亿元)由二季度贡献。但如果刨除掉扣非经常性损益,长城二季度扣非净利仅为7.56亿元,远低于一季度(扣非净利13.03亿元)。

在一众头部车企中,吉利、东风集团股份净利暴跌引人关注。吉利上半年净利跌至15.52亿元,同比减少34.81%。对此,吉利汽车集团高级副总裁兼CFO戴庆表示有两个方面:一是极氪现正处于快速扩张期,整体投入有所增加;二是今年进一步加大了对科技人才的引进,由此带来了较高的股份支付费用。

图片来源:吉利汽车

东风集团股份净利同期降幅高达35.8%,应主要是商用车业务下滑所致。东风集团股份商用车业务上半年收入208.08亿元,同比下降61.83%。东风集团股份解释道,商用车市场受物流行业运力过剩、油价上涨等主要因素影响,需求持续低迷。

不仅是东风集团股份,江淮、江铃也受到商用车整体市场持续低迷的冲击。如江淮上半年累计销量23.52万辆,同比下滑17.47%。江淮因销量下滑,叠加受到芯片短缺、动力电池原材料价格上涨等影响,净利由正转负,上半年净亏损7.12亿元,同比降幅2.5倍。

至于赛力斯、北汽蓝谷两者上半年合计净亏损达40亿元。双方亏损扩大的共同点是:智能汽车投入持续加大,产销规模却暂未达预期。如北汽蓝谷上半年销量实现了1.4倍的同比增长,但1.7万辆实销数据无法实现收支平衡。赛力斯集团情况类似,问界系列产销仍在爬坡中。

从14家车汽车上半年财报可见,头部和非头部的盈利差距正在逐步拉大,最高和最低的净利差距超90亿元,马太效应越发显著。

保持盈利手段各有奇招

车企亏损的原因不径相同,最终多指向销量低迷或下滑,或是转型投入产出比失衡。而能保持盈利甚至是增长的车企,在市场表现较为稳定的前提下,展示出了不同的“赚钱”手段。

比亚迪是靠产品“硬实力”赚钱的代表。比亚迪今年上半年净利达到35.95亿元,相较去年同期增长2倍,扣非净利润增幅更是高达7倍。比亚迪表示,上半年收入增长主要受到新能源汽车业务的快速发展影响。今年上半年,比亚迪实现了销量达到64.64万辆,同比增长1.6倍。

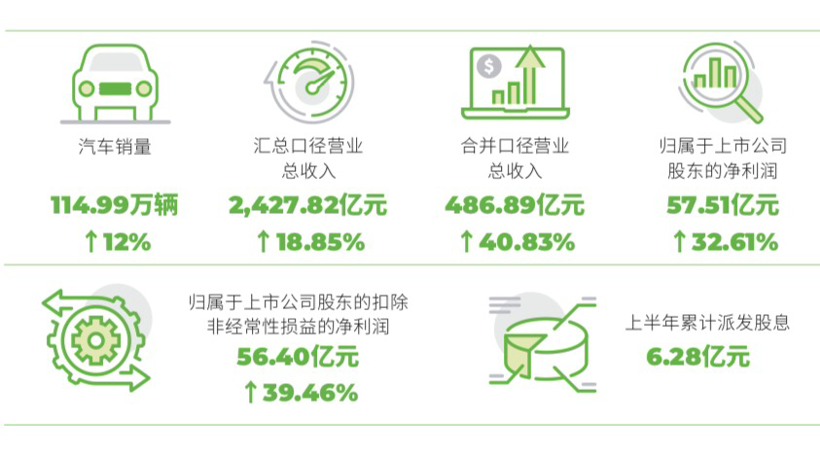

不同于比亚迪的“一鸣惊人”,广汽集团营收业绩近两年处于稳健增长状态。今年上半年,广汽集团营收增幅超过40%,达到486.9亿元;净利润同比上涨32.61%,为57.71亿元。广汽丰田、广汽本田两大日系合资品牌依然是绝对主力,上半年合计销量占集团总比超七成,合计营收约1390亿元,远超广汽乘用车和广汽传祺等自主板块的贡献值。

图片来源:广汽集团

长安是靠非经常性损益项目扭转乾坤的代表。虽然长安将净利增长归因于公司品牌向上,产品结构优化,自主品牌盈利能力提升,但更大的功劳是非经常性损益项目。至2020年起,长安通过投资宁德时代、为长安新能源引入战略投资、处置非流动资产以及政府补助,共获利超60亿元。今年上半年,长安又通过阿维塔科技增资获利21.28亿元。

今年上半年,长城也加入非经常性损益项目获利大军,有35亿元的净利来源于此。不同的是,其中26.7亿元是由其他符合非经常性损益定义的损益项目贡献。长城汽车表示,报告期内,非经营性损益增加的主要原因系汇率收益增加。

图片来源:睿蓝汽车

另值得注意的是,吉利接盘的力帆汽车在破产重组后,实现了业绩增长,扣非净利润转正。力帆科技(原力帆汽车)当前是吉利布局换电业务的先行军,今年早些时候已发布换电品牌睿蓝汽车。今年上半年,力帆科技累计销量1.73万辆,帮助其收入增加至31.34亿元,实现了1.6倍的高增长。

从业绩增长的稳定性而言,比亚迪、广汽集团等销量增长带动业绩向上更为牢固。而从非经常性损益获利,很可能是“昙花一现”。

下半年谁向好谁承压?

当前,时间早已进入下半年,从整个车市的走势,以及市场表现来看,各车企2022年下半年盈利情况逐渐显出迹象,一部分向好,一部分将继续承压。

以乘用车业务(包含燃油车和新能源车)为主的车企,下半年将持续享受到乘购税减半等政策的利好。中汽协预计,今年国内乘用车全年销量有望达到2300万辆,同比增幅7%左右,乘用车企业将受惠。

图片来源:比亚迪

上汽集团有望扭转上半年净利下滑的颓势。随着疫情影响消退,上汽集团6月恢复双班生产,当月销量就已实现47.15%的高增速。在政策助推下,上汽集团下半年销量营收有望实现增长,并助力全年业绩再进一步,稳住营收净利第一名的地位。

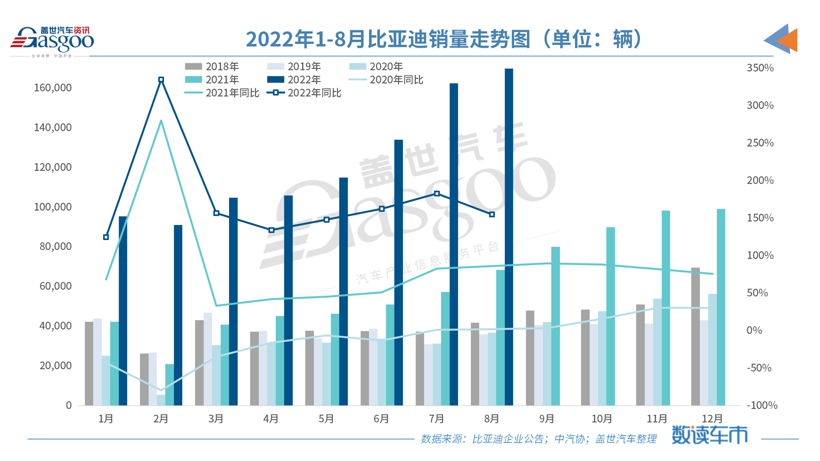

比亚迪仍将保持上半年的昂扬势头,在盖世汽车研究院分析师看来,“现在是供不应求,产能跟不上订单量”。截至8月,比亚迪累计销量已达到98万辆,保持1.6倍的增速。新款车型海豚、驱逐舰05表现亮眼,尤其是海豚当月销量已跃升至2.3万辆。或许,可以期待下比亚迪今年营收破3000亿元?

处于亏损行列的赛力斯集团,营收有望进一步提升,净利可能收窄。赛力斯品牌问界系列销量持续攀升,半年月销就实现破万(8月破万辆),在“华为粉”的助攻下,后续月销量或许可持续提升。

广汽集团在两大日系品牌以及广汽埃安的助力下,将加入业绩向好“大军”。

长安下半年销量业绩则因自然灾害而增加了不确定性。长安日前表示,8月受到高温影响,在重庆基地实施了限电停产。受此影响,8月产销目标预计减量约10万辆,对当月产销产生较大影响。为追回8月减产的损失,长安优化9月排产方案,尽最大努力降低相关影响。长安认为,此次限电停产对全年目标影响有限。

图片来源:长城汽车

而对商用车依赖较大的车企,或将继续受到市场低迷的影响。由于2021年因环保政策拉动、国五国六排放标准切换等利好因素影响,商用车市场需求提前透支,如今换购需求动力不足。中汽协预计,2022年国内商用车销量约400万辆,同期降幅在16%左右。这或将对江淮、江铃等商用车业务强劲的车企打击较大。

显然,2022年上半年车市的动荡,使得头部和非头部车企之间的盈利差距拉大。下半年,头部已在奋力追回上半年因疫情等造成的损失,甚至有可能实现全年盈利进一步增长,而非头部的生存困境似乎加剧了。